24K99讯 黄金结束持续5年多的价格横向化时期,在美联储加息似乎已见顶的背景下,展望2024年金价走势,独立交易员斯里曼·希莫拉(Slimane Himora)指出,中国和新加坡央行成为黄金爱好者,将是明年美国经济衰退时期的首选资产。

斯里曼表示,2020年后,美联储采取了非常宽松的货币政策来**后疫情经济,其目标已达到,但面对货币供应量大幅增加带来的通胀问题,美联储实施了紧缩性货币政策。该政策旨在通过不更新到期债券来提高利率并缩小美联储的资产负债表。

自2022年以来,演奏着完全不同的曲调,因为市场刚刚目睹了历史上最快速的货币紧缩之一。这种货币紧缩的后果,例如信贷紧缩及其对经济活动的影响,促使美联储采取更为温和的做法,以免损害该国的经济健康。

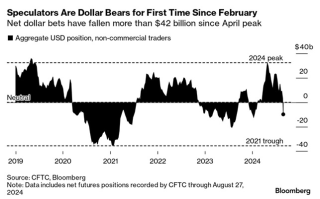

通过这些不同的利率变动,市场还观察到10年期债券收益率与金价之间存在正相关关系。 换句话说,利率下降对黄金特别有利。这一趋势将持续下去,因为市场预计从现在到2025年将多次降息。定价是有道理的,因为美联储目前没有必要加息,需要的是看到加息传导至实体经济,平均需要12至18个月。

(来源:Gold Broker)

今年各国央行大幅增加了黄金储备,据世界黄金协会(WGC)称,继第二季累计购买175吨之后,各国在2023年第三季购买337吨,这一数量超出了最初估计的103吨。

此次大规模黄金收购主要由中国、波兰、新加坡和未公开的采购主导,使得今年前9个月的总采购量达到800吨。

这种买盘狂潮不仅支撑了近期突破2000美元/盎司的金价,还有助于抵消全球货币紧缩期间投资者的抛售。

(来源:Gold Broker)

各国央行为何购买黄金?斯里曼解释道:“世界各地的中央银行正在转向黄金来加强和保障其金融储备,该策略旨在实现资产多元化并减少对传统货币的依赖,不幸的是,传统货币容易出现波动和通货膨胀。实物黄金被认为是经济不确定时期的避风港,由于其内在价值及其作为价值储存手段的历史可以追溯到数千年前,因此具有独特的稳定性。”

“黄金的日益普及反映了人们对金融安全的追求,以及对冲全球经济不确定性的愿望,”他续称。

美国经济衰退的话题还没有结束

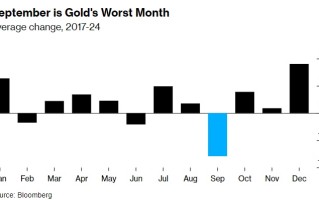

斯里曼指出,经济衰退的前景可能会开始引起股市的担忧,同时为黄金提供显着的优势。事实上,制造业活动指标显示的数据与之前的衰退时期一致。此外,不断增加的利息支付正在扼杀家庭。在经济衰退时期,从统计数据来看,黄金往往优于其他资产,这使其成为这种背景下潜在有吸引力的选择。

(来源:Gold Broker)

他最后总结称,金价正在接近历史高点,黄金值得关注,这使其成为接近衰退背景下的主要资产。鉴于通常包含在平衡投资组合中的债券比黄金更具波动性,这一点就显得尤为重要,这一观察也是在估值几乎不具吸引力的时候出现。

还木有评论哦,快来抢沙发吧~