知名金融历史学家、《格兰特利率观察家》编辑吉姆·格兰特(Jim Grant)在深度采访中提到,世界正在经历历史性的利率飙升,这场动荡可能是长达数十年的债券熊市的开始。他称,美元50年货币历史体系失败,黄金终将迎接辉煌的一天。他认为,黄金不应该作为通胀对冲工具进行交易,而应该作为对货币混乱的投资。

ZeroHedge提到,美国10年期国债收益率迅速升至5%,创下2007年以来的最高水平。从欧洲到日本再到澳大利亚,世界各地的长期利率也呈上升趋势。关于其原因有很多猜测。然而,显而易见的是,这种冲击不会没有后果。

“这提出了一个有趣的可能性,也就是我们正在进入一个新的债券熊市,”格兰特说。“债券在金融资产领域是不寻常的,因为它们的价格历来倾向于以代际长度为区间的趋势这是我们在股票或大宗商品中看不到的东西。”

在The Market NZZ的深度采访中,格兰特解释了持续走高的利率对投资者意味着什么、与这种新环境相关的风险以及长期影响。他重点提到:“我认为黄金不应该作为通胀对冲工具进行交易,而应该作为对货币混乱的投资,而我们在世界上的货币混乱已经足够了。”

(来源:ZeroHedge)

他继续补充:“利率从接近零到利率敲响正常之门的变化,这种上升速度是我们以前很少看到的。这就像一辆汽车在四秒内从0英里每小时加速到60英里每小时。因此,这是一种非常迅速的增长,人们可能会猜想,这是一种非常具有破坏性的增长,因为它的速度如此之快。”

“在美国,从南北战争结束前后的35年到19世纪末,债券收益率一直在下降。然后,它们在20年的时间里缓慢上涨,然后从1921年左右到1946年再次下跌。接下来,战后债券大熊市开始,收益率在1981年一路攀升至15%。此后,债券大熊市开始了。牛市开始,收益率在2021年降至1%。当然,在欧洲和日本,短期证券的收益率甚至远低于零,高达16万亿美元的证券定价为收益率低于零,”他阐述道。

他从历史谈到当今环境称:“追溯到大约150年前,债券牛市和熊市经历了一连串,每次都至少持续20年。因此,也许自2021年以来,我们已经开始了收益率的长期上涨。如果是这样的话,口号不应该是收益率持续更长的时间,而是收益率持续更长、更多、更长的时间。话又说回来,没有任何证据表明这种模式识别练习一定能保证任何未来的结果。但无论如何,这是描述债券收益率最猛烈、最剧烈上涨的一种方式。”

针对为何认为债券市场可能已经开始新的周期,格兰特解释说:“有一种思考方式,1981年,美国当时的总统看到空中交通管制员工会威胁要**。因此他警告他们不要**,认为这是针对公众的,而且是非法的。不管怎样,空中交通管制员还是**了,所以时任总统把他们全部解雇了,并引进了新的。那是利率达到顶峰的时候。这是一个时代的标记。当时,我们并不知道长达45年的债券熊市已经结束。这是一个象征性的结局,时任总统打破了这个重要的联盟。这是一个改变,这就像1980年大宗商品价格的突破一样。”

当被问到“那么我们是否应该预期债券市场会进一步震荡”,格兰特称:“我们刚刚讨论了迄今为止我们所假设的债券熊市的速度有多快。但我们还没有讨论节奏。例如,在1964年上一次债券熊市开始时,长期国债收益率用了10年时间才从2.25%升至3.04%。因此,没有任何迹象表明目前的速度会持续下去。”

他指出,事实上,它无法继续下去,因为否则利率将需要三位数才能写下来。因此,根据形式,根据历史先例,节奏有时会非常谨慎。换句话说,可能只是在一段时间内,债券市场不会有太大的波动。然而,它不会回到2%,这对某些人有利,对其他人不利,但无论如何,这与市场过去40年所看到的情况非常不同。

在1981年开始的长期债券牛市期间,投资者可以可靠地预期债券和股票的走势相反,即股票上涨,债券下跌,反之亦然。因此,债券为股票风险提供了良好的对冲或缓冲。很长一段时间都是这种情况,当债券产生一定收益时,这种情况尤其有吸引力。事实上,最近1984年的长期国债收益率为14%,最近的1987年则高达10%。因此,在过去40年的大部分时间里,债券不仅提供了投资组合平衡,而且还提供了大量利息一路上的收入。

但来到当前,在长期的零利率和量化宽松期间,这种有利的安排结束了,或者至少变得不那么有利了,即债券的收益率非常低,如果股市下跌,债券可能会提供一些缓冲。但长期以来,持有债券头寸并没有获得大量利息收入。然而今天,债券和股票有可能同时下跌,就像上次债券熊市多年来的情况一样,从60年代末开始一直持续到80年代初。因此,相关性可能会改变。

格兰特提到:“流行的60/40投资组合(60%股票、40%债券)可能会带来令人失望的回报,而不是持续有吸引力的回报,这也将是投资环境的重大变化。”

至于投资机会,格兰特说道:“当您四处寻找一种货币时,如果你想以某种形式持有货币,真的确定要以美元或竞争性法定货币持有吗?在这方面,我可能在之前的谈话中曾提到过一两次黄金。所以我想对苏黎世的侏儒们说,不要忘记是什么让你们来到这里的,不要背弃黄金。”

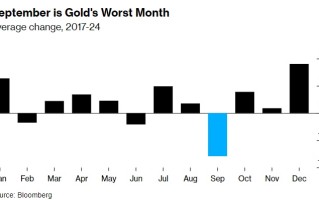

“但说实话,我认为黄金终将迎来辉煌的一天。在我看来,它确实还没有到来,”他展望称。

最近几周,黄金经历了强劲的上涨,针对未来是否会出现进一步的收益,格兰特在受访的最后向投资者发出信号:“我认为黄金不应该作为通胀对冲工具进行交易,而应该作为对货币混乱的投资,而我们在世界上的货币混乱已经足够多了。所以问题是让人们对问题感兴趣,然后对解决方案感兴趣。”

“如果你想回顾一下长周期,可能就是布雷顿森林体系结束和美元与黄金兑换结束以来的50多年,这个周期正在结束。从历史学家的回顾角度来看,纸币可能是一种失败,世界将因央行无限制的信贷创造和无限制的**借贷而受到指责。也许,这是看待它的一种方式。这就是我看待这些事情的方式,即长期的、历史的趋势,而货币历史的50年只是一眨眼的时间。”

还木有评论哦,快来抢沙发吧~