八月初市场夏季的平静被“三大”信用机构之一的惠誉(Fitch Ratings)将美国债务评级从AAA下调至AA 的消息打破。这是继2011年8月标准普尔做出类似决定后,美国历史上第二次信用评级下调。

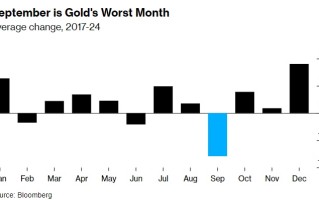

随着金价在不断上升的债券收益率和持续的经济不确定性之间摇摆不定,黄金市场又回到了无人区。一些分析师表示,下周的通胀数据可能是金价“成败在此一举”的关键时刻,目前金价正努力寻找方向。

一些分析师曾表示,要想金价重拾光彩并守住1980美元上方的涨幅,下周公布的6月消费者物价指数数据必须低于预期。RJO Futures资深大宗商品经纪商 Dan Pavilonis表示:“我谨慎看好下周的金价,但如果CPI疲弱且金价无法反弹,那么我认为市场目前就完蛋了,” “如果黄金不能在这种环境下上涨,那么我认为市场需要在较低的价格上重新调整和盘整。”

本周要闻回顾:

金砖国家陷入分歧!印度坚持采用卢比、俄罗斯转向人民币 不可能引入“黄金共同支持货币”

俄罗斯克里姆林宫表示,金砖国家(BRICS)不可能引入黄金共同支持货币,但强调这并不意味着没有讨论的必要性。印度坚持采用卢比进行贸易,但俄罗斯转向人民币支付,对于从俄罗斯进口廉价石油和煤炭的印度进口商来说,这将是一个重大挫折。这意味着,8月份的金砖国家领导人峰会将会表现出紧张。

克里姆林宫发言人德米特里·佩斯科夫(Dmitry Peskov)周四(8月3日)表示,目前不可能引入单一金砖国家货币,也就是市场此前盛传以黄金支持的共同货币。他对记者说道:“实施起来几乎不可能,但这并不意味着不需要讨论,关于此事的讨论当然会继续。”

GoldFix在7月8日就曾对此提出展望,该媒体如此写道:“如果发布一些明确的公告,我们会感到惊讶,中俄不会为了某个公告而冒险筹划15年。”

《富爸爸穷爸爸》作者罗伯特··清崎(Robert Kiyosaki)则原本预期在8月金砖国家领导人峰会上,将出现强烈的去美元化进程。

他在7月中旬写道:“金砖国家包括巴西、俄罗斯、印度、中国和南非,这些国家的领导人将在下一次峰会上宣布黄金支持的加密货币,该峰会将于8月22日在南非约翰内斯堡举行。”

清崎警告说,这样做的结果是,随着“数万亿美元涌入国内”并引发通胀,美元“将会消亡”。作为保护自己免受影响的一种方式,他建议投资黄金、白银和比特币,他认为明年这些货币的价格将达到120000美元。

很显然,他的希望将被推迟,这个愿望难以实现。

ZeroHedge评论称,俄罗斯和中国敏锐地意识到,印度在七国集团(G7)和金砖国家阵营中的地缘局势,目前正在谨慎行事,以免西方对印度施加过度压力。

印度和俄罗斯因前者希望在贸易中使用卢比,而后者坚持使用人民币或卢布,两国表现出一些紧张。

回顾5月4日路透社报道称,两名印度政府官员和一位直接了解情况的消息人士指出,经过数月的谈判未能说服莫斯科将卢比保留在国库中,印度和俄罗斯已暂停以卢比结算双边贸易的努力。

对于从俄罗斯进口廉价石油和煤炭的印度进口商来说,这将是一个重大挫折,他们正在等待永久性的卢比支付机制,以帮助降低货币兑换成本。

“需要留意的事情。随着这一切的展开,印度和金砖国家之间存在着脆弱性。如果俄罗斯再次使用大棒,西方将寻求利用任何可能加剧金砖国家之间国际贸易紧张局势的实施问题,并通过用胡萝卜来拉拢印度,从而进一步挑拨离间,”报道最后展望道。

惠誉下调美国评级“符合预期”!《富爸爸穷爸爸》作者:美联储印钞6万亿损害股市 买入黄金和比特币

《富爸爸穷爸爸》作者罗伯特·清崎(Robert Kiyosaki)罕见赞同惠誉下调美国长期信用评级的立场,与其他知名经济学家不同的是,他警告美国的信用评级已按预期下调,美联储在3年内印钞6万亿美元损害股市,呼吁投资者继续买入黄金、白银和比特币。

清崎在推特上表示,惠誉评级机构已将美国信用评级从AAA下调至AA 。他在推特上写道:“为迫降做好准备。”#惠誉下调美国评级至AA #

他提醒投资者,一年多来他已经对此发出警告,批评美联储、美国财政部和美国大公司首席执行官的行为。

清崎对美联储和财政部的主要批评是他们印制大量货币,这些货币在过去三年中已注入经济。仅2020年疫情期间,就凭空印制了超过6万亿美元,为美国普通家庭提供“生存支票”,并救助银行和美国企业。

今年,美国政府再次开始印制美元,包括Signature Bank、Silvergate、Silicon Valley Bank在内的几家大银行纷纷倒闭,并接受政府救助。

7月31日,清崎表达了他对美国政府取消美国债务“上限”导致股市上涨的担忧,今年早些时候美国债务总额已达31.4万亿美元。

“《华尔街日报》报道称,美国经济强劲,难道他们不知道股市上涨是因为拜登提高了债务上限吗?真是反应迟钝的人,现实是美国已经破产了。”

现在,清崎表示,股市已经恢复增长,美国债务也是如此。这就是为什么这位金融**仍然更喜欢将现金兑换成比特币、白银和黄金。

“现金(美元)就是垃圾,”他今年在推文中多次写道。

清崎预计,到明年年底,比特币将至少飙升至10万美元,甚至可能达到12万美元。

最初,他的赌注是2025年比特币交易价格达到50万美元。然而,他随后推翻了自己的预测,降低了期望。

387吨!全球央行上半年黄金购买量创历史新高 中国黄金需求激增33%

世界黄金协会(WGC)周二(8月1日)发布报告称,全球央行第二季的购买放缓,但仍呈绝对积极趋势。这一点,再加上健康的投资和富有弹性的珠宝需求,为金价创造了一个有利的环境。

第二季黄金需求(不包括场外交易)同比略有下降2%至921吨,这是由于央行净购买量与2022年第二季高于平均水平的购买量相比明显减速所致。包括场外交易和库存流量在内,总需求同比增长7%,至1255吨。

尽管土耳其为了应对当地特定的市场情况而出售黄金,但第二季官方部门净购买103吨黄金,符合各国央行对黄金的潜在积极趋势。

尽管金价处于高位,但珠宝消费仍略有改善,同比增长3%,至476吨。第二季珠宝产量为491吨,库存增加了约15吨,部分原因是中国珠宝消费未能达到行业的乐观预期。

第二季,金条和金币投资同比增长6%,达到277吨,土耳其是增长的主要推动力。虽然ETF净流出21吨(集中在6月份),但明显低于2022年第二季的47吨。

第二季场外交易投资猛增,达到335吨。尽管不透明,但这部分市场的需求很明显,因为即使面对ETF资金外流和COMEX净多头减少,黄金价格也得到了坚定的支撑。

由于消费电子产品持续疲软,用于科技领域的黄金需求仍然非常疲软;该指数连续第二个季度保持在70吨左右。

受各个领域的增长推动,黄金总供应量同比增长7%,至1255吨。据估计,今年上半年矿山产量已达到创纪录的1781吨。

第二季LBMA (PM)黄金均价为1976美元/盎司,创历史新高。这一价格同比上涨6%,比2020年第三季创下的历史新高高出4%。汇率变动意味着,几个国家的金价进一步走强,尤其是中国和土耳其。

上半年黄金需求(不包括场外交易)下降6%,至2062吨。同比下降的主要原因是,与2022年初的强劲流入相比,今年黄金ETF的资金流出幅度较小。上半年的总需求(包括场外交易和库存流量)增加了5%,达到2460吨。

央行上半年的黄金购买量达到创纪录的387吨。尽管第二季放缓,但今年第一季的购买量创下了历史新纪录。在新兴国家和发达国家,购买活动仍然广泛分布。

最近几个季度,当地市场状况推动了土耳其的黄金需求。上半年珠宝、金条和金币的总需求达到118吨,为2007年以来的最高水平。2007年,以土耳其里拉计价的黄金价格仅为当前创纪录水平的一小部分。总统选举、令人眼花缭乱的通货膨胀和货币疲软都推动了需求的上升。

上半年黄金回收量同比增长9%,其中大部分增长来自中国和印度。基数效应在这两个市场都发挥了作用,因为2022年第二季度的回收业务相对疲弱。尽管黄金价格高企,生活成本压力大,回收活动仍未兴起,尤其是在西方市场。

中国黄金市场方面,数据显示,今年上半年,中国国内金饰消费总量为328吨,同比增长17%,但较10年平均水平低了4%;中国市场黄金ETF流出约合5.21亿元人民币,总持仓减少1吨;中国金条和金币需求量为115吨,同比增长33%;中国央行黄金储备共增加103吨。专家表示,因为2022年的低基数,今年中国黄金需求年同比增幅有望达到两位数。

依据世界黄金协会的观察,季节性规律显示,2023年年底前金饰需求将逐步回升。各类行业盛会举办在即,零售商将更加积极补货,而节假日相关的传统金饰销售旺季(国庆等)也有望支撑下半年的金饰需求。下半年还是中国的婚庆高峰期,婚庆金饰需求将继续为黄金零售消费助力。此外,各类消费**政策的出台或许也将有利于金饰消费的增长。

世界黄金协会中国区CEO王立新表示:“在股市疲软和本币贬值的情况下,避险需求发挥了关键作用。随着经济复苏不及预期、人民币走弱以及国内金价的趋稳,中国黄金ETF需求趋于稳定。”

展望未来,王立新表示,季节性因素预示二季度后黄金需求或将回升。鉴于2022年的基数较低,2023年的年同比增幅有望达到两位数。金饰方面,各类消费**政策或将有助于金饰需求增长。但国内金价的高企和经济增长的不确定性可能会对金饰需求的增长造成阻碍。黄金投资方面,在经济复苏不确定性以及人民币资产潜在疲软的背景下,市场避险情绪或将为黄金零售投资提供助力。

美国186家银行濒临破产!首席策略师:商业地产充斥大量假象 坚定看涨黄金、不持仓美股

QI Research首席执行官兼首席策略师Danielle DiMartino Booth预计,美联储设定的22年利率峰值只是未来走势的前兆。研究论文显示,在疯狂加息的背景下,美国186家银行濒临破产。她更警告,商业地产存在大量假象,建议投资者坚定看涨黄金,不持有美国股市的仓位。

今年是美国银行业的一个动荡时期,美国历史上最大的3家银行在短短几周内就破产倒闭。上周五(7月28日),堪萨斯银行监管机构采取行动关闭Heartland Tri-State Bank。与上述3家银行非常相似,这家金融机构被联邦存款保险公司(FDIC)接管。

Danielle将最近PacWest Bank和加州银行(Bank of California)被迫合并的后果,归因于美联储的政策。她解释说:“第一共和银行出事后,投资界的假设是PacWest将成为下一家被淘汰的银行。”

“因此,我们看到的是本质上进展缓慢的事情,但如果你正在经历强迫合并,并且摩根大通宣布将从这项经纪交易中购买20亿美元的抵押贷款,那么我们显然仍处于困境中。”

“缓慢衰退正在逼近美国,”她提出观点,认为美联储加息的影响将导致经济进一步动荡。

其他金融专家和分析师也持有同样的观点,其中包括黄金爱好者和经济学家彼得·希夫(Peter Schiff),以及《富爸爸穷爸爸》作者罗伯特·清崎(Robert Kiyosaki)。

Social Science Research Network最近发表的研究论文显示,由于大量未投保存款和美联储高利率,186家美国银行正濒临破产边缘。

Danielle表示:“我认为我们还没有看到过去加息对经济造成的全面冲击、全面结果和全面损害。”

他继续补充:“纽约联储几天前发布的一项调查显示,他们预计未来为抵押贷款、汽车贷款和信用卡提供信贷的贷款机构将面临美国家庭历史上最高的拒绝率。”

她接着预计,美国银行将因商业房地产的崩溃而陷入困境。目前,她发现商业地产行业存在大量“假象”。

这位策略师对黄金持看涨立场,但不持有美国股市的仓位,这表明了她对贵金属的信心。

此外,她强调目前的黄金配置,超出了她通常分配给该资产的配置。

下周需要关注的数据:

周四:美国消费者物价指数(CPI)、上周初请失业金人数

周五:美国生产者物价指数(PPI)、密歇根大学消费者信心指数

还木有评论哦,快来抢沙发吧~