黄金正在上演1990年代长期熊市后,所遇到的价格大幅折扣行情。ByteTree Research作者Charlie Morris在最新黄金报告中提到,黄金重新回到避险之王的宝座,且当前估值尚未溢价。展望后市,他认为金价将有望冲破4000美元。

当你在全球范围内寻找一个大型的、流动性强的、全球公认的避风港时,只有一个,那就是黄金,它继续重申其作为最后手段的资产地位。1970年前,在金本位时代,黄金正式享有这个角色。现如今在中断50年后,自由市场正在将黄金放回其所属的基座上。

(来源:ByteTree)

宏观

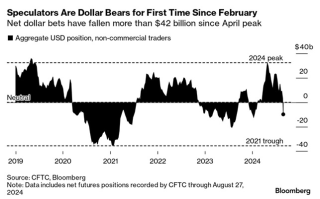

为应对上周四略微走低的CPI数据,金融市场陷入疯狂。他们得出的结论是加息速度会放缓,这足以让美元贬值。正如Morris自夏天以来一直在说的那样,美元被高估了,而且很可能已经见顶。众所周知,黄金喜欢疲软的美元。但是,如果不是到处都能感受到,以美元计价的金价上涨就没有意思了。在美元区之外,没有人注意到,单靠美元贬值不会带来繁荣。

以非美元计价的现货黄金反弹

为应对上周四略微走低的CPI数据,金融市场陷入疯狂。他们得出的结论是加息速度会放缓,这足以让美元贬值。正如我自夏天以来一直在说的那样,美元被高估了,而且很可能已经见顶。众所周知,黄金喜欢疲软的美元。

(来源:ByteTree)

但是,如果不是到处都能感受到,以美元计价的金价上涨就没有意思了。在美元区之外,没有人注意到。单靠美元贬值不会带来繁荣。

(来源:ByteTree) 美元下跌的背后是较低的美国通胀数据,这意味着加息步伐放缓。这也导致了美国股市历史上第三大动能**。我最近写了这篇文章,并因此增加了股票敞口。随着通货膨胀率略有下降,投资者庆祝利率见顶。他们可能是对的,因为如果美联储不退缩,系统就会崩溃。此外,较低的通货膨胀使美联储有理由平息加息,因为他们可以说他们承担了与通货膨胀的斗争并取得了胜利。

如果油价能在2月之前保持在100美元以下,那么能源对通胀的贡献将为零。食品基本上跟随能源(拖拉机使用柴油),上个月商品已经是负数。剩下的主要是工资和租金的服务。人们负担不起天价租金,因此他们会要求加薪,而且很可能会加薪,尤其是如果他们为政府工作的话。

归根结底,加息导致2022年的股市熊市,因此按理说,当加息结束时,股市会松一口气。最近的势头**见证了主流趋势的急剧逆转。前股市赢家已经停滞不前(苹果、微软、医疗保健、防御股),但不一定要下跌,而有选择的前输家则出现了上涨。这通常标志着熊市的结束,或者至少是一次显着的反弹。

重要的是资产在动量崩溃之后的表现,因为这为其在下一市场阶段的可能表现提供了线索。黄金最近上涨是个好消息,但我希望它能走强。这对市场来说是冒险的,尽管有一个转折点。像往常一样,大多数人会将正在发生的事情视为又一次空头反弹。3月和6月的市场反弹只是空头反弹,但这次伴随着动能**,这意味着应该更加重视。

此外,我们可以相信加息将会放缓。通货膨胀将下降,但远不及2%。也许我们会在中间相遇,未来几年通货膨胀率平均为4%或5%。黄金是众所周知的通胀对冲工具,但它未能在2022年蓬勃发展已被媒体注意到。在他们看来,黄金已经失败了。他们可能认为黄金以相当大的优势领先于美国国债、TIPS和股票,这使其成为赢家。另一方面,它兑最近异常坚挺的美元汇率下跌。

黄金在2022年一直具有弹性

黄金投资者知道美元将归零,近期的强势可能让他们感到困惑。所有货币都朝着零迈进,只是缓慢地,但偶尔会很快,而且是有意设计的。鉴于这种无休止的顺风,投资者为何如此大举抛售黄金,ETF金库已售出1700万盎司黄金,这仍然是一个谜。

(来源:ByteTree)

黄金与投资流量高度相关

(来源:ByteTree)

在不确定性如此之高的情况下抛售黄金是一个奇怪的时刻。他们用收益买了什么?方舟?比特币?提示?不管是什么,情况一定更糟。防止法定货币崩溃与通胀对冲相同。我有证据表明黄金在这方面是正确的。在观察消费者物价指数(CPI)数据时,我想知道当标题CPI大于核心CPI时,黄金是否表现更好,或不。

(来源:ByteTree)

核心通胀是整体通胀减去食品和能源。核心通货膨胀去掉了活泼的东西,给出了更好的结构图。测试中,蓝线表示当总体通胀大于核心通胀时持有黄金的表现,红线则相反。简而言之,当食品和能源价格涨幅超过商品和服务价格时,黄金的表现要好得多。

(来源:ByteTree)

这与简单的观察有天壤之别。当总体CPI高于核心CPI时,投资黄金的100美元变为2623美元,而当核心CPI高于总体CPI时,投资黄金的金额仅为1800美元。作为参考,场景在时间上平均分配,这意味着你不需要一半时间拥有黄金。目前,总体CPI高于核心CPI,因此我们的简单模型建议继续做多黄金。也许很明显,黄金喜欢上涨的商品价格。

有人说过去两年黄金作为通胀对冲工具失败了。我说黄金见证了这一切的到来。不是病毒本身,而是持续负实际利率和宽松货币政策的必然结果。毕竟,黄金价格从1200美元上涨至2000美元,其中大部分是在新冠一词病毒式传播之后发生的。

估值

在美国TIPS下跌34%的情况下,黄金在过去一年下跌5%。通常这些资产类别是一致的。TIPS有一个收入流,虽然不多,但累计超过22年。

(来源:ByteTree)

黄金已击败15 TIPS

Morris指出:“早就说过黄金是20年的TIPS并据此建模,那是因为存在波动匹配。20年期TIPS和黄金的长期波动率都在15%左右。10年期债券太平静,30年期债券太不稳定;20年很合适。

上图在2014年进行了标准化,Morris下面的黄金估值模型建议黄金以公允价值交易。该模型与TIPS指数的不同之处在于该模型没有收入,持续时间为20年。20 TIPS指数将面临现实生活中的问题,因为不同的债券有不同的特点。

ByteTree黄金公允价值模型模仿20年期TIPS

(来源:ByteTree)

根据Morris黄金模型显示,黄金的交易价格比公允价值或TIPS溢价23%。换句话说,如果你只是想要保护通胀,那么TIPS目前比黄金更有价值。

(来源:ByteTree)

“您可能认为抛售1700万盎司的黄金ETF投资者是转向TIPS的聪明人,但事实并非如此。TIPS ETF出现大量资金流出。投资者似乎已经集体抛售了通胀保护资产。”

黄金的非凡之处在于它如何在被投资者抛售的情况下保持如此良好的表现。与大多数资产不同,它有中央银行站在一边。据世界黄金协会报道,上一季度各国央行购买创纪录的399.3吨黄金。最大的采购来自土耳其、乌兹别克斯坦和卡塔尔。这种需求激增抵消ETF的资金流出。

(来源:ByteTree)

很容易看出土耳其购买黄金的原因:他们的通货膨胀率为85%,但他们的货币今年仅下跌29%。这就解释了为什么伊斯坦布尔股市大涨,他们有机会低价囤积黄金。在某个时候,里拉将不可避免地再次暴跌,所以最好在阳光明媚的时候收拾干草。

中央银行利用近期ETF的疲软作为增持黄金的机会。我喜欢他们的逆势行为,摆脱2013年的缩减恐慌,避免2020年的炒作。这一次他们超越了自己。

央行通常购买新黄金供应量的10%左右,但最近这一比例飙升至30%左右。珠宝和技术需求通常具有经济周期性,投资和央行需求更具反周期性。这种自然稳定性是黄金独有的,有助于解释其低波动性和随后的深度流动性。

(来源:ByteTree)

中央银行无视黄金溢价并继续购买的原因是可以理解的,市场可以说目前黄金相对于TIPS价格较高,或者换句话说,TIPS价格低于黄金价格,因为世界已经发生了变化。

乌克兰战争已将没收资产变成了武器,Morris说道:“如果那里有一家中央银行想要给我一份工作,我保证避免购买美国国债并坚持使用黄金,同时接受溢价。发达国家的中央银行家不明白这一点。他们认为黄金是一种野蛮的遗物,并将其视为传统,马克卡尼实际上是这么说的。然而,新兴世界的中央银行继续积累黄金,而且自2010年以来,其速度不断加快。”

“他们还应该如何投资他们的储备金?选择必须是大的、流动的、无风险的,并且是全球接受的。比特币仍在努力滑入名单,但仍在与无风险部分作斗争。我们将在十年后重新审视这一点。”

捍卫黄金溢价

在确定黄金交易价格高于TIPS后,市场需要了解这是一种风险还是结构性变化。黄金是一种优质资产,如今许多优质资产都以溢价交易。大型蓝筹股的估值通常高于中型股,因为它们具有更大的确定性和流动性。两年前,政府债券的交易价格相对于任何一种合理的价值衡量标准都高得惊人,此后这种情况已经崩溃。保费不会永远持续下去。黄金也面临这种风险吗?

说黄金表现得像20年期TIPS是没有争议的,因为它像手套一样合身,而且符合逻辑。更值得怀疑的是资产之间的校准。自2007年以来,Morris的公允价值模型已经解释了大部分黄金价格。

他一直将2000年的低价定为20年熊市结束时的价格,当模型要求4000美元时,黄金交易价格为2550美元。长期熊市后大幅折扣?为什么不。

如果属实,进入2007年的实力简直就是追赶。考虑到1990年代后期黄金市场的极端情况,这是一个短暂的无关紧要的时期,这是合理的。

(来源:ByteTree)

当20年期债券收益率是20年期盈亏平衡水平的两倍时,黄金应该会穿过红色CPI线(乘数为4的CPI),这在2007年至2009年期间曾短暂出现过。金价在1979年底突破红线,当时债券收益率为10.2%。如果当时黄金的估值合理,则意味着20年盈亏平衡点约为5.1%。如果市场今天的盈亏平衡率为5.1%,这大致是巴西的水平,那么当前的金价将在4000美元左右。突然间,黄金溢价蒸发了,然后再蒸发了一些。

(来源:ByteTree)

通胀预期回升理所当然地会推动金价飙升,但Morris对盈亏平衡率预测通胀的能力越来越怀疑。他们似乎找对了方向和时机,但水平更值得怀疑。随着时间的推移,情况会发生变化,市场正确地假设一个不确定的世界需要更高的金价。

“在我们的TIPS框架内校准和定期重新校准黄金是一项挑战。全球货币供应量重要吗?人口、总财富等等?我怀疑很多事情都会产生影响,我们在没有天然锚点的情况下校准资产时需要灵活。”

“下一张图表表明没有溢价,黄金可能被低估了。我将世界黄金的价值(总开采量)与过去一个世纪美国政府债券和股票的总价值进行了比较。该值为15.4%,而中位数(灰色)为16.8%,平均值(黑色)为24.2%。”

“50年周期寻找2030年的另一个高点,这与我7000美元的价格预测相符。”

(来源:ByteTree)

还木有评论哦,快来抢沙发吧~